Privatinsolvenz - Alles zu Ablauf und Dauer des Verfahrens

Zuletzt geprüft und aktualisiert am

Privatinsolvenz - Alles zu Ablauf und Dauer des Verfahrens

(Lesezeit ca. 9 Minuten)

Schuldenfrei in drei Jahren. Die neue Regelung zum Verbraucher- und Regelinsolvenzverfahren verkürzt das Verfahren erheblich und bietet einen finanziellen Neuanfang unabhängig davon wie hoch die Schulden sind. Wichtig ist eine gute Vorbereitung, um ein Insolvenzverfahren ohne Komplikationen ablaufen zu lassen.

In diesem Ratgeber erfahren Sie das wichtigste zum Thema Privatinsolvenz, wie man einen Insolvenzantrag stellt, wie das Verfahren dann abläuft und was die Folgen davon sein können.

Das Wichtigste in Kürze

- Der Grund für ein Insolvenzverfahren ist oft nicht selbst verschuldet.

- Die Einleitung eines Verbraucher- oder Regelinsolvenzverfahren ist kein leichter Schritt, da das Insolvenzverfahren noch immer mit dem Makel der finanziellen und wirtschaftlichen Überforderung behaftet ist.

- Der Ablauf eines Insolvenzverfahrens muss keine Angst bereiten, wenn eine entsprechende Vorbereitung erfolgt ist.

- Mit professioneller Unterstützung kann ein Insolvenzverfahren der Restschuldbefreiung finanzielle Probleme und Sorgen nach drei Jahren lösen.

Inhaltsverzeichnis

- Was ist die Privatinsolvenz?

- Kann ich mich auf das Privatinsolvenzverfahren vorbereiten?

- Vorarbeiten und Vorbereitung

- Außergerichtlicher Schuldenbereinigungsversuch als Voraussetzung der Privatinsolvenz

- Wie ist der Ablauf des Privatinsolvenzverfahrens?

- Wie meldet man Privatinsolvenz an?

- Was passiert nach dem Insolvenzantrag?

- Was ist die Wohlverhaltensphase?

- Was bedeutet Restschuldbefreiung?

- Kann die Restschuldbefreiung versagt werden?

- Wie lange dauert ein Privatinsolvenzverfahren?

- Was gilt es zu beachten?

- Kosten des Privatinsolvenzverfahrens

- Auswirkungen des Privatinsolvenzverfahrens

- SCHUFA

- Fazit: Kostenlose anwaltliche Ersteinschätzung

Was ist die Privatinsolvenz?

Verfügt eine Person nicht mehr über ausreichend Einkommen oder Vermögen, um alle angefallenen Schulden zu begleichen, ist sie überschuldet. Unter bestimmten Voraussetzungen steht dann die Privatinsolvenz offen. Dabei handelt es sich um ein vereinfachtes Insolvenzverfahren für Verbraucher*innen, daher auch Verbraucherinsolvenz genannt. Weitere Informationen zum Ablauf eines Insolvenzverfahrens finden Sie in unserem Ratgeber Insolvenz: Antrag, Ablauf und Kosten.

Dem eigentlichen Verbraucherinsolvenzverfahren wird ein außergerichtlicher Schuldenbereinigungsplan vorgeschaltet. Neben der Entlastung der Gerichte soll auch hierdurch der ernsthafte Versuch einer Regulierung der bestehenden Schulden erfolgen. Eine außergerichtliche Schuldenbereinigung kann durch eine staatliche oder gemeinnützige Schuldnerberatung aber auch durch eine*n Rechtsanwält*in erfolgen.

Wenn Sie mit Ihrem Unternehmen in die Insolvenz geraten sind und diese selbst verwalten wollen, erfahren Sie mehr dazu in unserem Ratgeber Insolvenz in Eigenverwaltung und Schutzschirmverfahren.

Vorarbeiten und Vorbereitung

Allgemeines zur Vorbereitung

Die Vorbereitung für einen beabsichtigten Insolvenzantrag beginnt bereits sehr früh. Es gilt wichtige vertragliche Beziehungen zu überprüfen.

Nicht erforderliche Verträge sind zu beenden, nicht benötigte Konten zu löschen. Bereits jetzt sollten entsprechende Zahlungen aus Vergleichen oder an Inkassofirmen eingestellt werden. Sparen Sie sich die Zahlungen. Der*die Insolvenzverwalter*in wird diese ohnehin anfechten.

Soweit ein finanziertes Haus oder Auto vorhanden ist, sind auch hier Regelungen zu treffen, dass der*die Partner*in nicht mit dem Insolvenzantrag in Schwierigkeiten gelangt. So ist eine Veräußerung eines Kfz oder einer Immobilie zu überlegen, was auch an den*die Ehepartner*in oder innerhalb der Familie zu marktüblichen Konditionen erfolgen kann.

Umso weniger Verträge bestehen, umso einfacher ist die Bereinigung der Schufa nach Ablauf des Verfahrens.

RECHTS-TIPP:

Wichtig ist eine sorgfältige Vorbereitung eines Insolvenzantrages. Beenden Sie überflüssige Verträge und Abos (z.B. nicht benötigte Festnetzverträge oder Zeitungsabos) oder stellen Sie die Verträge um (z.B Mobilfunkvertrag auf Prepaidvertrag). Dies spart Geld und Ärger. Wir unterstützen Sie bei der Vorbereitung.

Außergerichtlicher Schuldenbereinigungsversuch als Voraussetzung der Privatinsolvenz

Das Verbraucherinsolvenzverfahren setzt einen gescheiterten außergerichtlichen Schuldenbereinigungsversuch mit allen Gläubiger*innen voraus. Soweit eine solche Schuldenbereinigung scheitert, ist dies durch eine*n Rechtsanwält*in oder durch eine Schuldnerberatung zu bescheinigen. Nur mit einer solchen Bescheinigung kann ein wirksamer Insolvenzantrag bei dem Insolvenzgericht gestellt werden. Achten Sie bei der Auswahl einer Schuldnerberatung darauf, dass diese nach § 305 InsO anerkannt ist und entsprechende Bescheinigungen ausstellen kann.

Bei dem außergerichtlichen Schuldenbereinigungsversuch wird den Gläubiger*innen ein einheitliches Vergleichsangebot auf Basis der Einkommens- und Vermögensverhältnisse unterbreitet. Das pfändbare Einkommen ist hierbei anders als im Insolvenzverfahren eine Orientierungsgröße und kann durchaus abweichen. Soweit kein pfändbares Einkommen vorhanden ist, kann auch ein Nullplan angeboten werden, wobei die Zustimmung der Gläubiger*innen hier relativ gering ist. Bei einem Nullplan wird den Gläubiger*innen – für den Fall, dass wieder ein pfändbares Einkommen erwirtschaftet wird, angeboten, ab diesem Zeitpunkt den pfändbaren Betrag abzuführen.

Außergerichtliche Schuldenbereinigungsversuche benötigen die Unterstützung der Familien oder von Freund*innen, da nur die Abführung des pfändbaren Einkommens den Gläubiger*innen häufig zu gering ist. Auch wenn den Gläubiger*innen nach Abzug der Vergütung des*der Insolvenzverwalter*in und der Verfahrenskosten in der Regel nur eine geringere Insolvenzquote verbleibt, wird ein formales Insolvenzverfahren bevorzugt, in der Hoffnung, dass der*die Insolvenzverwalter*in noch verborgene Vermögenswerte aufdeckt.

Mit der Bestätigung des Scheiterns des außergerichtlichen Schuldenbereinigungsplans wird mit dem Insolvenzantrag ein Vorschlag für einen gerichtlichen Schuldenbereinigungsplan eingereicht. Dieser entspricht dem außergerichtlichen Schuldenbereinigungsplan. Hat dieser Schuldenbereinigungsplan eine Mehrheit der Gläubiger*innen nach Köpfen und Beträgen, kann das Gericht die Zustimmung der übrigen Gläubiger*innen ersetzen. Der gerichtliche Schuldenbereinigungsplan ist dann durch die Schuldnerberatung oder durch den*die beauftragte*n Rechtsanwält*in durchzuführen.

Nach einem gescheiterten Einigungsversuch, sowohl außergerichtlich als auch gerichtlich, wird das Gericht den Insolvenzantrag prüfen und nach Klärung noch offener Fragen, insbesondere zur Kostentragung, das Verfahren eröffnen.

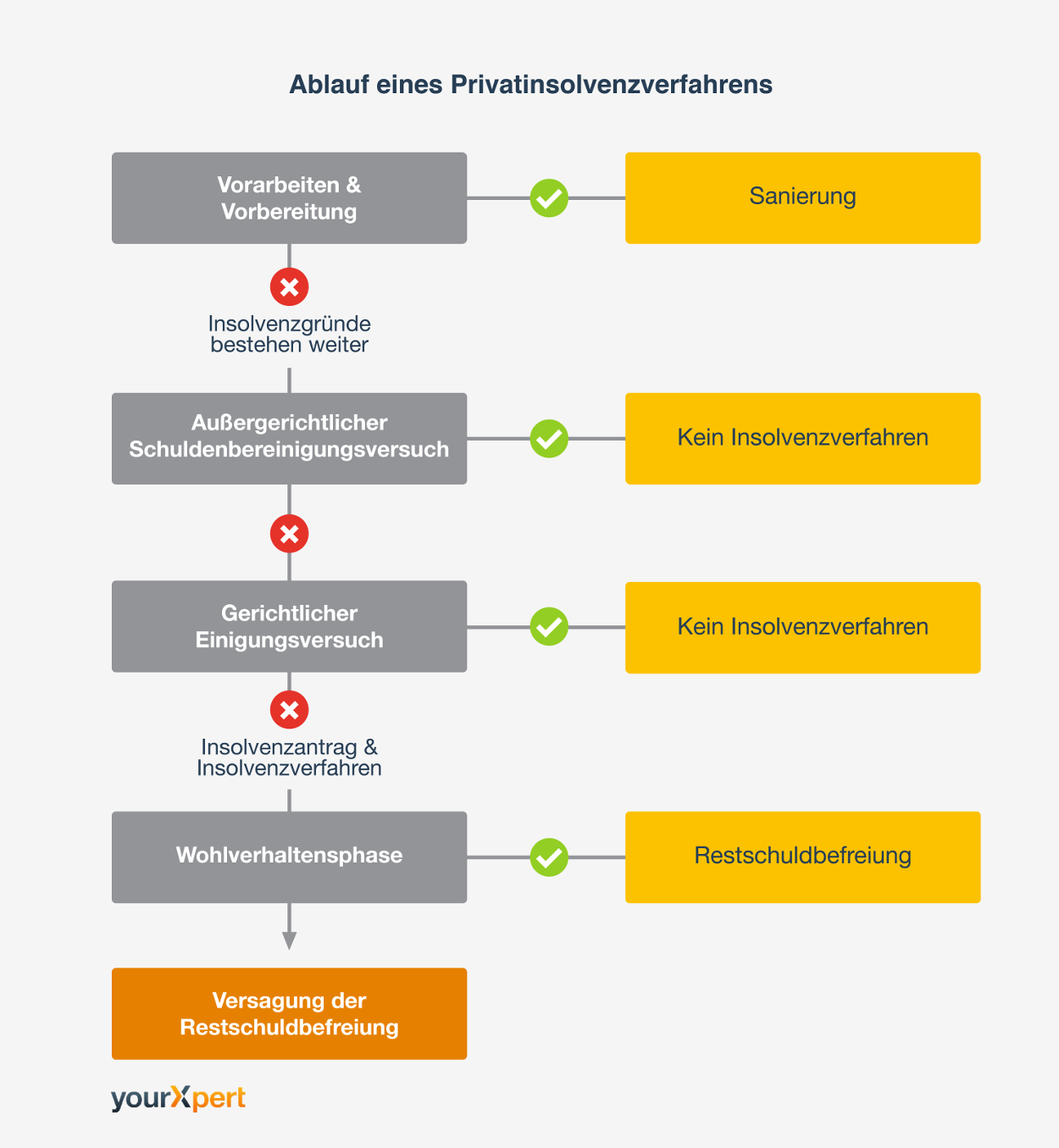

Wie ist der Ablauf des Privatinsolvenzverfahrens?

Wie meldet man Privatinsolvenz an?

Damit man Privatinsolvenz anmelden kann, muss man den Insolvenzantrag in Form eines vorgegebenen Antragsformular einreichen. Das Antragsformular kann bei dem zuständigen Insolvenzgericht heruntergeladen werden.

In diesem Antrag sind neben den persönlichen Angaben auch Ausführungen zu den Vermögensverhältnissen und den Verbindlichkeiten vorzunehmen. Soweit die Kosten des Insolvenzverfahrens nicht aufgebracht werden können, besteht die Möglichkeit diese Kosten auf Antrag zu stunden. Die Kosten sind dann im Laufe des Insolvenzverfahrens einzuzahlen oder können nach Abschluss des Insolvenzverfahrens nochmal gestundet werden. Folgende Anlagen sollten zusammen mit dem Antrag eingereicht werden:

- Bescheinigung über das Scheitern des außergerichtlichen Einigungsversuchs

- Antrag auf Erteilung der Restschuldbefreiung

- Antrag auf Stundung der Verfahrenskosten

- Vermögensverzeichnis des Schuldners

- Gläubiger- und Forderungsverzeichnis

- Schuldenbereinigungsplan

Was passiert nach dem Insolvenzantrag?

Nach Einreichung des Antrags beim zuständigen Amtsgericht (Insolvenzgericht) bestellt das Gericht eine*n Insolvenzverwalter*in.

Der*die Insolvenzverwalter*in nimmt umgehend Kontakt mit der insolventen Person auf, um sich anhand der Unterlagen einen Überblick über die persönlichen und wirtschaftlichen Verhältnisse zu verschaffen. Hierbei werden einige Unterlagen in der Regel nachgefordert. Zu beachten ist, dass zu Beginn das Konto gesperrt wird und durch den*die Insolvenzverwalter*in erst wieder freizugeben ist.

Zugleich fordert der*die Insolvenzverwalter*in Ihre Gläubiger*innen auf, ihre Forderungen bei ihm*ihr anzumelden. Diese werden dann im Rahmen eines gerichtlichen Prüfungstermins – der regelmäßig schriftlich erfolgt – geprüft. Der*die Insolvenzverwalter*in erstellt aus den Forderungsanmeldungen die Insolvenztabelle.

RECHTS-TIPP

Die Höhe der Schulden spielt in dem Insolvenzverfahren keine Rolle. Sicherlich ist bei einer geringen Verschuldung vor Einleitung des Verfahrens zu überlegen, ob nicht eine außergerichtliche Schuldenbereinigung sinnvoll ist.

Durch die Eröffnung eines Insolvenzverfahrens sind Sie Ihre Gläubiger*innen mit einem Schlag los. Das heißt, diese dürfen bei Ihnen nicht mehr pfänden und auch eine Kontaktaufnahme ist untersagt. Es gilt der Pfändungs- und Vollstreckungsschutz nach den §§ 88, 89 InsO. Halten sich die Gläubiger*innen nicht an dieses Pfändungs- und Vollstreckungsverbot greift der*die Insolvenzverwalter*in ein. Gegen eine Kontaktaufnahme durch Gläubiger*innen kann auch gerichtlich vorgegangen werden.

Parallel hat der*die Insolvenzverwalter*in die Aufgabe, für eine bestmögliche Gläubigerbefriedigung Sorge zu tragen. Diesem Ziel folgend, ist er*sie berechtigt, Ihr pfändbares Vermögen zu verwerten und den Erlös an die Gläubiger*innen zu verteilen. Es ist wichtig, dass Sie sich vor dem Insolvenzantrag einen Überblick über Ihre Vermögenssituation verschaffen und die Konsequenzen des Insolvenzverfahrens für Ihr Vermögen zusammen mit einem*einer Anwält*in beleuchten. Dies betrifft etwa Fragen rund um das Eigenheim, das von Ihnen genutzte Kraftfahrzeug oder aber auch zu Konten und Versicherungsverträgen. Mit vollständiger Vermögensverwertung bringt der*die Insolvenzverwalter*in das Verfahren zum Abschluss. Dies ist entgegen der weitläufigen Ansicht nicht etwa erst nach einigen Jahren der Fall, sondern vielfach bereits nach wenigen Monaten.

ACHTUNG!

Stellt ein*e Gläubiger*in, meist das Finanzamt oder eine Krankenkasse einen Insolvenzantrag bedarf es eines schnellen Handelns. Denn neben diesem Antrag ist durch den*die Schuldner*in einen Eigenantrag, verbunden mit dem Antrag auf Restschuldbefreiung, zu stellen. Hierbei ist die durch das Gericht gesetzte Frist zu beachten. Erfolgt kein Eigenantrag und wird das Verfahren auf Antrag des*der Gläubiger*in eröffnet, wird das Insolvenzverfahren durchlaufen ohne dass eine Restschuldbefreiung erteilt wird. D.h. das Insolvenzverfahren bringt keine Schuldenbefreiung.

Was ist die Wohlverhaltensphase?

Nachdem der*die Insolvenzverwalter*in das Vermögen vollständig verwertet hat, wird das Insolvenzverfahren in die Wohlverhaltensphase übergeleitet, in der insbesondere noch Ihr pfändbares Einkommen oder ein hälftiges Erbe an die Insolvenzmasse abzuführen sind. Soweit die Verwertung des Vermögens nicht besonders aufwendig ist, beginnt die Wohlverhaltensphase in der Regel nach einem Jahr. Zu den sogenannten Obliegenheiten des Schuldners zählen unter anderem diese Auflagen:

- Erwerbsobliegenheit: Nachweis ernsthafter Bemühungen um eine Arbeitsstelle und Annahme jeder zumutbaren Arbeit.

- Auskunftspflicht: Meldung jedweder Änderung der Vermögensverhältnisse (Kündigung, Jobwechsel, Gehaltserhöhung, Nebeneinkünfte etc.).

- Einkommensabtretung: Abgabe des pfändbaren Anteils des Einkommens an den*die Insolvenzverwalter*in.

SELBSTBEHALT

Wie hoch bei einer Privatinsolvenz der Selbstbehalt ist, hängt sowohl von der Höhe des Nettoeinkommens, als auch von etwaigen Unterhaltsverpflichtungen ab. Für nichtunterhaltspflichtige Personen liegt der Freibetrag bei 1.179,99 € netto.

Der*die Insolvenzverwalter*in schüttet in dieser Phase der Privatinsolvenz nach Ablauf eines jeden Jahres die Erlöse anteilig an die Gläubiger*innen aus. Zuvor begleicht er jedoch die Verfahrenskosten.

Was ist die Restschuldbefreiung?

In der Regel können die Forderungen der Gläubiger*innen nicht vollständig bedient werden. Um dem*der Schuldner*in trotzdem einen Neustart ohne Altverbindlichkeiten zu ermöglichen, endet die Wohlverhaltensphase mit Erteilung der Restschuldbefreiung.

Die Erteilung der Restschuldbefreiung ist dann auch das eigentliche Ziel. Die Restschuldbefreiung umfasst auch Verbindlichkeiten von Gläubiger*innen, die nicht am Insolvenzverfahren teilgenommen haben, sofern die Forderung schon bei Verfahrenseröffnung bestanden hat (§ 301 InsO). Diese wird bereits nach drei Jahren Verfahrensdauer erteilt, wobei die Berechnung mit Verfahrenseröffnung beginnt – für Altverfahren gelten teilweise Sonderregelungen.

Durch die Erteilung der Restschuldbefreiung erlischt die Forderung zwar nicht, sondern ist mit der Einrede der Erteilung der Restschuldbefreiung behaftet. Dies ist mit der Verjährung vergleichbar. Sollte der*die Gläubiger*in nach Erteilung der Restschuldbefreiung dennoch eine Zwangsvollstreckung betreiben, können Sie dieser mit einer Vollstreckungsgegenklage entgegnen.

Kann die Restschuldbefreiung versagt werden?

Der Ablauf einer Privatinsolvenz kann durch ein Fehlverhalten vor oder in dem Insolvenzverfahren beeinträchtigt werden. Das heißt, nicht jedes Insolvenzverfahren hat automatisch oder zwingend die Erteilung der Restschuldbefreiung zur Folge.

So kann die Erteilung der Restschuldbefreiung auf Antrag eines*einer Gläubiger*in oder des*der Insolvenzverwalter*in durch das Insolvenzgericht versagt werden. Folgende Gründe können zur Folge haben, dass das Insolvenzgericht die Versagung der Restschuldbefreiung beschließt:

- Verletzung der Mitwirkungspflichten und Obliegenheiten. Dies kündigt sich in der Regel durch eine Mitteilung des*der Insolvenzverwalter*in an. Zunächst wird beantragt, die Stundung der Verfahrenskosten zu versagen. Kommt hier keine Reaktion oder werden Mitwirkungspflichten weiterhin nicht erfüllt, kann letztlich die Versagung der Restschuldbefreiung beantragt werden.

- Verurteilung aufgrund einer Insolvenzstraftat

- Vorsätzliche oder grob fahrlässige falsche Angaben im Vermögens-, Forderungs- oder Gläubigerverzeichnis

HINWEIS

Die Erteilung der Restschuldbefreiung kann aber auch erfolgen, in dem einige Verbindlichkeiten von der Erteilung der Restschuldbefreiung ausgenommen sind. Ausgenommen sind Geldstrafen, Geldbußen, Steuerschulden aus Steuerstraftaten sowie Unterhaltsrückstände. Auf Antrag eines*einer Insolvenzgläubiger*in kann auch eine Forderung mit dem Zusatz aus unerlaubter Handlung zur Insolvenztabelle angemeldet werden. Erheben Sie keinen Widerspruch und wird die Forderung mit dem Zusatz zur Insolvenztabelle festgestellt, kann ein*e Gläubiger*in nach Abschluss des Verfahrens die Zwangsvollstreckung betreiben. Die Feststellung und der Auszug aus der Insolvenztabelle dienen dabei als Titel.

Wie lange dauert ein Privatinsolvenzverfahren?

Früher konnte die Dauer eines Privatinsolvenzverfahrens gerne einmal bis zu 6 Jahren betragen, wenn der*die Schuldner*in die Verfahrenskosten nicht aufbringen konnte. Durch eine Änderung des Insolvenzrechts vom 01.01.2021 hat sich die Dauer des Verfahrens auf grundsätzlich 3 Jahre verkürzt. Diese neue Dauer gilt rückwirkend für alle Privatinsolvenzverfahren, die seit dem 01.10.2020 beantragt wurden.

Was gilt es bei der Privatinsolvenz zu beachten?

Im Rahmen der Vorbereitung eines Insolvenzverfahrens sollte beachtet werden, dass während eines Verfahrens ein Arbeitgeber- oder Wohnungswechsel wenn möglich zurückgestellt wird. Üblicherweise wird der*die Arbeitgeber*in über ein Insolvenzverfahren informiert, damit der pfändbare Betrag an die Insolvenzmasse abgeführt wird. Es sollte aber versucht werden eine solche Information zu vermeiden. Der*die Schuldner*in muss dann selbst seine Gehaltsnachweise dem*der Insolvenzverwalter*in vorlegen und den pfändbaren Anteil abführen.

Kosten des Privatinsolvenzverfahrens

Die Kosten des Verfahrens sind durch den*die Antragssteller*in zu tragen, soweit bei der Verwertung des Vermögens kein Guthaben in der Insolvenzmasse anfällt. Sind die Verfahrenskosten selbst zu tragen, kann mit Beginn des Verfahrens eine Stundung der Verfahrenskosten beantragt werden. Auch nach Ende des Insolvenzverfahrens kann nochmal eine Stundung ausgesprochen werden. Die Verfahrenskosten bewegen sich im unteren vierstelligen Bereich, sodass es in Absprache mit dem*der Insolvenzverwalter*in sinnvoll ist, ca. EUR 30,- pro Monat an die Insolvenzmasse zu zahlen oder selbst anzusparen, wenn das Verfahren keine Insolvenzmasse erwirtschaftet.

Auswirkungen des Privatinsolvenzverfahrens

Das Privatinsolvenzverfahren birgt einige Folgen in sich, die sich unter Umständen auch negativ auf den*die Antragsteller*in auswirken können.

- Öffentliche Bekanntgabe: Die Eröffnung einer Privatinsolvenz wird veröffentlicht. Da dies allerdings nicht mehr in Tageszeitungen erfolgt, wie dies früher der Fall war, sondern auf www.insolvenzbekanntmachung.de ist dieser Nachteil des Imageverlusts überschaubar.

- Arbeitgeber: Üblicherweise wird der*die Arbeitgeber*in mit Eröffnung des Insolvenzverfahrens informiert. Daher ist es ratsam, dem Arbeitgeber offen zu kommunizieren, wenn ein Insolvenzantrag gestellt wird. Erfahrungsgemäß besteht seitens des Arbeitgebers durchaus Verständnis, wenn er von einem solchen Verfahren nicht überrascht wird.

- Obliegenheitspflichten: Es handelt sich nicht um einen Nachteil, allerdings sind gewisse Verpflichtungen durch den*die Schuldner*in zu erfüllen. Bei der Auskunfts- und Mitwirkungspflicht sind Wohnungs- und Arbeitgeberwechsel anzuzeigen. Wichtig ist, dass kein Grund entsteht, der die Versagung der Restschuldbefreiung auf Antrag eines*einer Insolvenzgläubiger*in zur Folge hat.

SCHUFA

Künftige Vermieter*innen oder Darlehensgeber*innen prüfen anhand einer Schufaauskunft, wie sich die Bonität darstellt. Eine Kreditaufnahme während eines laufenden Insolvenzverfahrens hat keine Aussicht auf Erfolg, sodass ein Antrag sich nicht lohnt. Gleiches gilt für einen Wohnungswechsel.

Auch wenn die Restschuldbefreiung einen Neuanfang ermöglicht, gilt dies leider nicht für die Schufaeinträge. Zwar werden entsprechende Einträge in der Schufa mit einem Erledigungsvermerk versehen und sind nicht mehr als Negativmerkmal hinterlegt. Die endgültige Löschung erfolgt aber erst nach drei Jahren. Der niedrige Schufascore wird sich danach nur langsam erholen. Dies sollte bei einem Insolvenzantrag bedacht und einkalkuliert werden.

Fazit: Kostenlose anwaltliche Ersteinschätzung

Die Beantragung eines Insolvenzverfahrens sollte nicht ohne Vorbereitung erfolgen. So sind hinsichtlich bei bestehenden Immobilien- oder Autofinanzierungen Vorkehrungen zu treffen, die verhindern, dass beispielsweise auch der*die mithaftende Ehegatt*in durch eine Kreditkündigung infolge der Insolvenz finanzielle Probleme bekommt. Liegt ein sogenannter. Fremdantrag vor, das heißt ein Antrag durch das Finanzamt oder einen Sozialversicherungsträger, gilt es schnell zu handeln, da ansonsten ein Insolvenzverfahren ohne Restschuldbefreiung droht.

Da es bei der Anmeldung der Privatinsolvenz einige Aspekte zu beachten gilt, empfiehlt es sich frühzeitig ein*e Rechtsanwält*in zu kontaktieren, welche*r Ihren jeweiligen Einzelfall einschätzen und prüfen kann. Auf yourXpert.de erhalten Sie eine kostenlose anwaltliche Ersteinschätzung und auf Wunsch eine weitere Rechtsberatung.

| Bereits beantwortete Fragen |

|---|

| Widerspruch gegen Vorsatzforderung |

| Beratung zu möglicher Insolvenzmeldung und Risiken |

| Akteneinsicht beantragen |

| Auskunftspflicht im Insolvenzverfahren |

| Privatinsolvenz |

| Wie komme ich an mein Geld, wenn eine Firma, an die ich schon Zahlungen geleistet habe Insolvent ist ? |

| Schuldenberatung nachvollziehen können / Zweitmeinung |

| Insolvenz anmelden (Klärungsbedarf vorab) |

| Steuerschuld |

| Übertragung Immobilie an Kinder oder Ehemann im Zusammenhang mit Praxisgründung |

Häufige Fragen

Wie funktioniert die kostenlose Ersteinschätzung?

Nach Schilderung Ihres Anliegens, meldet sich innerhalb weniger Stunden einer*eine unserer Anwält*innen bei Ihnen und, soweit im Einzelfall möglich, erhalten Sie eine kostenlose und unverbindliche Ersteinschätzung zu Ihrem Anliegen.

Wie ist der Ablauf nach der kostenlosen Ersteinschätzung?

Bei weiterem Handlungsbedarf erhalten Sie von Ihrem*Ihrer Anwält*in ein individuelles unverbindliches Festpreisangebot. Sie können dann in Ruhe entscheiden, ob Sie das Angebot annehmen möchten. Dabei fallen für Sie keine Kosten an.

Was ist der Unterschied zwischen einer kostenlosen Ersteinschätzung und einer kostenpflichtigen Rechtsberatung?

Eine Ersteinschätzung kann als Orientierungshilfe dienen. Sie erfahren hier gegebenenfalls, ob Ihr Anliegen Aussichten auf Erfolg hat, welche nächsten Schritte bzw. welcher Aufwand in Ihrem Fall notwendig wäre, oder welche Möglichkeiten Sie haben weiter vorzugehen.

Bitte beachten Sie, dass in manchen Fällen eine Ersteinschätzung nicht erfolgt, zum Beispiel wenn eine solche mit einer umfangreichen Prüfung verbunden wäre.

Im Gegensatz zu einer kostenlosen Ersteinschätzung stellt eine Rechtsberatung eine fundierte und umfassende rechtssichere Beratung dar, welche auf alle relevanten Aspekt eingeht und eine umfangreiche Prüfung Ihres Anliegens beinhaltet. Diese Rechtsberatung muss auch als solche vergütet werden, jedoch nur, wenn Sie das unverbindliche Beratungsangebot annehmen.

Im Rahmen der Ersteinschätzung erhalten Sie deshalb auch ein Angebot für eine abschließende Rechtsberatung.

Welche Kosten entstehen?

Die Ersteinschätzung ist kostenlos und unverbindlich. Der Preis für die abschließende Rechtsberatung wird individuell im unverbindlichen Angebot angegeben. Kosten entstehen für Sie also immer erst, wenn Sie nach der Ersteinschätzung das individuelle, anwaltliche Festpreisangebot annehmen.

Wer kann meine Anfrage bzw. meine Dokumente lesen? (Wird meine Anfrage öffentlich sichtbar sein?)

Aus datenschutzrechtlichen Gründen ist Ihre Anfrage zu keiner Zeit öffentlich einsehbar und lediglich die für die Bearbeitung infrage kommenden Rechtsanwält*innen können die Anfrage einsehen. Die Übersendung Ihrer Daten erfolgt sicher und verschlüsselt. Unsere Server, auf denen die Daten gespeichert sind stehen, ausschließlich in Deutschland. Bitte beachten Sie darüber hinaus unsere Datenschutzerklärung.

Sie haben keine kostenlose Ersteinschätzung erhalten?

Bitte beachten Sie, dass in Einzelfällen eine Ersteinschätzung nicht möglich ist, da diese Beispielsweise einer umfangreichen Prüfung bedarf, welche nicht im kostenlosen Rahmen möglich ist.

Wann erhalte ich die Ersteinschätzung?

Die Ersteinschätzungen auf Ihre Anfrage erhalten Sie in der Regel bereits nach wenigen Stunden. Der*die Anwält*in teilt Ihnen im Preisangebot auch die für Ihre Anfrage benötigte Bearbeitungszeit mit, sodass Sie sicher sein können, dass Ihr Auftrag innerhalb der vereinbarten Frist bearbeitet wird. Sollte Ihre Anfrage sehr zeitkritisch sein, vermerken Sie dies bitte gleich beim Einstellen Ihrer Anfrage, sodass der*die Anwält*in hierauf entsprechend reagieren kann. Vielen Dank.

sehr gut

Finanztip

Stiftung Warentest

Spiegel Online

WirtschaftsWoche

n-tv

und viele mehr

So funktioniert's:

- Kostenlose anwaltliche Ersteinschätzung

- Unverbindliches Festpreisangebot

- Angebot annehmen und Rechtsberatung erhalten